|

DOI: 10.7256/2454-065X.2022.6.38161

EDN: LVJCKP

Дата направления статьи в редакцию:

27-05-2022

Дата публикации:

30-12-2022

Аннотация:

Предметом исследования являются сущностные стороны и признаки отношений заинтересованных пользователей, складывающихся в процессе развития политики налогового учета перерабатывающих организаций АПК для оценки возможностей оптимизации налога на добавленную стоимость (НДС). Цель исследования заключается в теоретическом обосновании и методическом обеспечении учетной налоговой политики с точки зрения оптимизационных процессов налогообложения объекта исследования - добавленной стоимости перерабатывающих организаций. Достижению обозначенной цели способствует решение следующих задач: раскрыть сущность и содержание разновидностей добавленной стоимости; описать особенности налогового учета НДС в перерабатывающих организациях АПК; обосновать направления совершенствования учетной налоговой политики объекта исследования; разработать оптимизационные мероприятия по политике налогового учета. Методологической основой исследования являются методы, раскрывающие логику изложения: мировоззренческие – диалектики, дедуктивный, индуктивный; общенаучный - системный; частнонаучные – статистический, анализ, сравнение. Научная новизна исследования состоит в разработке методических положений рекомендательного характера, направленных на развитие политики налогового учета объекта исследования. Имеют место следующие положения, обладающие статусом научного приращения: 1) уточнено понятие «учетная налоговая оптимизация», которая рассматривается в отличие от традиционных подходов, на основе триединства сущностных характеристик оптимизационных процессов; 2) предложены методические инструменты совершенствования учетной налоговой политики по НДС в перерабатывающих организациях АПК, отличающиеся от существующих приемов и способов устранением противоречий между принятой организацией учетной налоговой политикой и способами ведения налогового учета на основе реализации нормативных правовых возможностей: 1 - обосновано содержание регистра налогового учета и распределения входного НДС между облагаемыми и необлагаемыми результатами перерабатывающего производства; 2 - охарактеризован перечень положений учетной налоговой политики по НДС. Применение перечисленных рекомендаций в ходе формирования политики налогового учета добавленной стоимости и ее оптимизации в перерабатывающих организациях АПК будет способствовать повышению налоговой состоятельности этих субъектов хозяйствования.

Ключевые слова:

перерабатывающие организации, АПК, учетная политика, налоговый учет, налогообложение добавленной стоимости, оптимизация, налоговый регистр, налоговый вычет, НДС, налогоплательщик

Abstract: The subject of the study is the essential aspects and signs of the relations of interested users that develop in the process of developing the policy of tax accounting of agro-industrial processing organizations to assess the possibilities of optimizing value added tax (VAT). The purpose of the study is the theoretical justification and methodological support of the accounting tax policy from the point of view of the optimization processes of taxation of the object of research - the added value of processing organizations. The solution of the following tasks contributes to the achievement of this goal: to reveal the essence and content of the varieties of value added; to describe the features of VAT tax accounting in processing organizations of the agro-industrial complex; to substantiate the directions for improving the accounting tax policy of the object of research; to develop optimization measures for the policy of tax accounting. The methodological basis of the research is the methods that reveal the logic of the presentation: ideological – dialectical, deductive, inductive; general scientific - systemic; private scientific – statistical, analysis, comparison. The scientific novelty of the research consists in the development of methodological provisions of a recommendatory nature aimed at developing the policy of tax accounting of the object of research. The following provisions have the status of scientific increment: 1) the concept of "accounting tax optimization" is clarified, which is considered in contrast to traditional approaches, based on the trinity of essential characteristics of optimization processes; 2) methodological tools for improving the accounting tax policy on VAT in processing organizations of the agro-industrial complex are proposed, which differ from existing techniques and methods by eliminating contradictions between the accounting tax policy adopted by the organization and the methods of conducting tax accounting based on the implementation of regulatory legal opportunities: 1 - the content of the register of tax accounting and distribution of input VAT between taxable and non-taxable results of processing production is justified; 2 - the list of provisions of the accounting tax policy on VAT is characterized. The application of these recommendations in the course of forming a policy of value-added tax accounting and its optimization in processing organizations of the agro-industrial complex will contribute to increasing the tax solvency of these business entities.

Keywords: processing organizations, APK, accounting policy, tax accounting, value added taxation, optimization, tax register, tax deduction, VAT, taxpayer

Введение

В процессе своей экономической деятельности перерабатывающие организации АПК обязаны разрабатывать, принимать, оформляя в виде специального Приказа и дополнять и/или изменять в случае целесообразной потребности учетную политику для целей налогообложения. Учетная налоговая политика, как известно, – это внутриорганизационный нормативный акт, содержащий систему специфических для конкретного вида деятельности и отличительных политических подходов, применяемых в аналогичных субъектах хозяйствования, ввиду разнообразия способов оптимизации налогообложения. Таким образом, в учетной налоговой политике (УНП) реализуется риск – ориентированный подход, становящийся в последнее время базовой основой ее формирования в производственных организациях АПК [27, с. 128].

Считаем, в отличие от существующей системы научных взглядов на эту дефиницию, что современная российская учетная налоговая политика – это гармоничная система вариантов, обладающая двумя дуальными принципиальными чертами: первая характеризует сдерживание устремлений организаций сократить массу уплачиваемых налогов для достижения баланса внутрифирменных интересов и фискальных потребностей государства; вторая обеспечивает противовес права организации как налогоплательщика изыскивать и применять оптимизационные мероприятия, дающие возможность юридически оправданным способом удержать часть налогов (сэкономить) и затем использовать их в качестве оборотных денежных средств для текущего финансирования своей экономической деятельности.

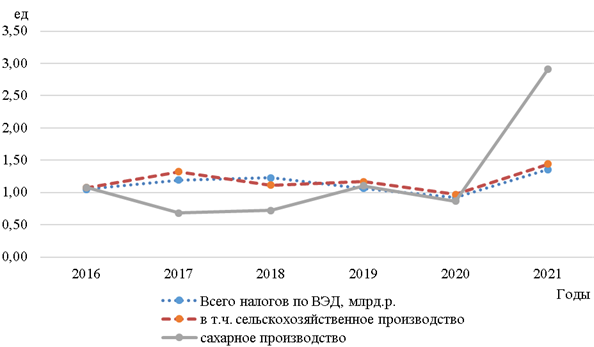

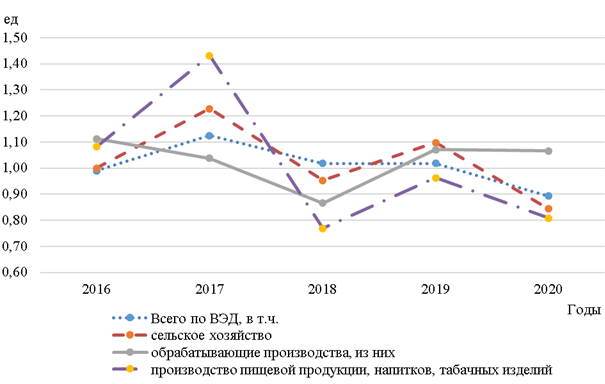

В составе налогового бремени вышеназванных организаций наибольшую долю (более 50%) составляют налог на прибыль и НДС, которые являются лидерами по сложности исчисления и оптимизации, что не может не отражаться на содержании учетной политики. За последние 5 лет темпы динамики налоговых платежей (в совокупности) по видам экономической деятельности (ВЭД) перерабатывающих организаций АПК имели несущественный размах вариации (кроме 2021 года в силу превалирующего влияния факторов внешней среды) в отличие от темпов динамики налоговой нагрузки в среднем по ВЭД, что наглядно иллюстрируют материалы таблиц 1-2, рисунков 1 и 2. Для отдельных перерабатывающих организаций агропромышленного комплекса пищевого профиля характерной является высокая налоговая нагрузка (выше порогового значения, предусмотренного для обрабатывающих производств), средний уровень которой опережает за исследуемый период в 2,7 раза аналогичный показатель по другим производственным субъектам хозяйствования, а темпы ее прироста – в 4 раза. Однако в организациях, занятых переработкой сахарной свеклы, мяса, молока, она существенно ниже средней в 4-5 раз. Такие обстоятельства свидетельствуют о необходимости более пристального внимания к учетной налоговой политике и направлениям ее постоянного совершенствования, поскольку величина фактической налоговой нагрузки свидетельствует о неоптимальности политики налогового учета.

Для обеспечения соблюдения условий достоверности и объективности в ходе исследования нашли применение мировоззренческий, общенаучные и частнонаучные методы (средства познания), материалы (источники) в форме сведений, полученных из специальных публикаций, нормативных правовых документов, статистических налоговых данных и др. При этом учетная налоговая политика в широком смысле взглядов понималась как система вариантов, которая, во-первых, должна сдерживать стремление организации сократить массу уплачиваемых налогов, то есть обеспечить баланс интересов государства и организации; во-вторых, обладать правом противопоставить фискальному органу свои оптимизационные налоговые решения, позволяющие законным образом удержать часть налогов и использовать их в качестве собственных оборотных денежных средств.

Таблица 1 – Платежи по НДС по видам экономической деятельности (ВЭД) Российской Федерации (2015-2021 годы)

|

Показатель

|

Годы

|

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

Всего НДС по ВЭД, млрд.р.

|

2589,4

|

2808,3

|

3233,4

|

3762,4

|

4486,6

|

4490,5

|

5789,4

|

|

в том числе пищевое производство

|

136,34

|

147,6

|

74,6

|

87,0

|

80,3

|

59,9

|

43,2

|

|

в том числе сахарное производство

|

3,4

|

3,5

|

3,2

|

0,7

|

1,8

|

0,2

|

4,6

|

Методологической основой исследования послужили методы: диалектический – для объяснения последовательности изыскательских действий относительно предмета области исследования; дедукции и индукции – для подтверждения необходимости в теоретическом обосновании практических подходов к оптимизационным процедурам как цели исследования; системный - для обеспечения взаимосвязей и взаимозависимостей излагаемых взглядов на предмет исследования в контексте: разнообразное количество → очевидное качество; анализ и синтез – для обеспечения экономической логики построении исследовательских шагов и достоверности резюмирующих выводов в ходе решения поставленных задач исследования; статистический, графический, сравнения – для обеспечения наглядного подтверждения актуальности темы исследования; исторический - для установления роли и степени развития процессов формирования предмета исследования.

Таблица 2 – Налоговая нагрузка по видам экономической деятельности (ВЭД) России (2015-2021 годы, среднегодовые значения, %)

|

Показатель

|

Годы

|

|

Темпы

динамики, ед.

|

|

2015

|

2016

|

2017

|

2018

|

2019

|

2020

|

2021

|

|

|

Всего по ВЭД, в т.ч.

|

9,7

|

9,6

|

10,8

|

11,0

|

11,2

|

10,0

|

10,4

|

1,042

|

|

сельское хозяйство

|

3,5

|

3,5

|

4,3

|

4,1

|

4,5

|

3,8

|

4,7

|

1,070

|

|

обрабатывающие производства, из них

|

7,1

|

7,9

|

8,2

|

7,1

|

7,6

|

8,1

|

7,4

|

1,003

|

|

производство пищевой продукции, напитков, табачных изделий

|

18,2

|

19,7

|

28,2

|

21,7

|

20,9

|

16,9

|

17,6

|

1,012

|

| |

|

|

|

|

|

|

|

|

|

|

Рисунок 1 – Темпы динамики налоговых платежей по ВЭД в РФ, ед. (2016-2021 годы)

Таким образом, предназначением учетной налоговой политики необходимо считать ее объективную способность дать объяснение заинтересованным пользователям налоговой отчетности, на основании каких правил и насколько качественно она сформирована. Поэтому учетная политика для целей налогообложения служит единственным информационным источником, декларирующим о выбранных перерабатывающей организацией-налогоплательщиком АПК для налогового периода приемах и способах налогового учета по НДС.

Рисунок 2 – Темпы динамики налоговой нагрузки по ВЭД в РФ, ед. (2016-2020 годы)

Основная часть (обоснование)

В процессе формирования учетной налоговой политики необходимо принимать во внимание атрибутивные обстоятельства, влияющие на её структурно-содержательные и качественные характеристики. В определенной степени это относится к четкому представлению о: 1) требованиях, предъявляемых к содержанию положений учетной налоговой политики, прописанных в локальном организационном документе-приказе; 2) свойств, дающих ей особый статус в учетном процессе; 3) особенностях, которые присущи только ей и нуждаются в должном внимании, поскольку регламентированы, а также специфических и отличительных чертах, которые имеют место относительно политики учета в конкретном бизнесе. Первые 2 атрибута – требования и свойства – характеризуют широту научных взглядов на дефиницию «учетная налоговая политика», третий атрибут отражает необходимость характеристики составляющих, присущих только учетной политике для целей налогообложения добавленной стоимости (НДС) именно в перерабатывающих организациях АПК в узком (сугубо конкретном) смысле этой дефиниции.

1. Основными требованиями к учетной налоговой политике являются следующие:

1) раскрытие положений налогового учёта в виде политического выбора способа осуществления учётного налогового процесса;

2) получение необходимой информации о доходах, расходах, имуществе, обязательствах для целей налогообложения;

3) формирование необходимой информации для внутренних и внешних пользователей для освоения и контроля за полнотой и правильностью определения налогов, своевременностью их начисления и уплаты.

2. Из содержания п. 2 ст. 11 Налогового кодекса РФ следуют три важных свойства, которые характеризуют учетную налоговую политику как обособленный политический акт в учетной системе организаций:

1) процесс определения налоговой базы включает в себя не только признание доходов и (или) расходов, их стоимостную оценку, распределение и установление иных необходимых для целей налогообложения фактов хозяйственной жизни (ФХЖ) налогоплательщика;

2) выбор одного варианта из нескольких, определяющих порядок исчисления налоговой базы, регулируемых налоговым законодательством;

3) выбранные способы налогового учета используются организацией, в том числе всеми ее структурными подразделениями, в налоговом периоде.

3. Необходимо выделить следующие особенности разработки учетной политики для целей налогообложения применительно к обследуемым организациям, обладающие статусом научного приращения, поскольку впервые изложена специфика внутреннего администрирования и оптимизации НДС именно в перерабатывающем бизнесе АПК.

1. Первой особенностью является необходимость принятия в организациях политики для целей налогообложения. Согласно абз. 5 ст. 313 Налогового кодекса РФ процедуры налогового учета осуществляются организацией в соответствии с учетной налоговой политикой и утверждаются приказом (распоряжением) руководителя. Поэтому в организации должен быть принят соответствующий документ – приказ (распоряжение) об учетной налоговой политике, изложенный на бумажном носителе и подписанный руководителем, то есть в организации должны разрабатываться две учетные политики: для целей бухгалтерского учета и налоговая. Они могут быть созданы как в виде отдельных приказов, так и в виде специальных разделов одного приказа об учетной политике организации. Первая форма является предпочтительной, когда организация занимается разнообразными видами хозяйственной деятельности или имеет несколько бизнес-подразделений, что является весьма характерным для перерабатывающих организаций АПК. Однако, как показывают практические исследования, некоторые перерабатывающие организации АПК не уделяют необходимого внимания этому виду учетной деятельности и не разрабатывают обоснованные направления политики налогового учета, что приводит к путаницам и искажениям в налоговом учете из-за необоснованности применения некоторых установленных налоговым законодательством норм использования.

2. Второй особенностью учетной налоговой политики организаций является установление главного методического подхода к ведению налогового учета. Среди имеющих место таких методических подходов в перерабатывающих организациях можно выделить следующие:

1) осуществление налогового учета отдельно от бухгалтерского учета, поскольку некоторые правила этих видов учета могут не совпадать в отдельных случаях;

2) объединение бухгалтерского и налогового учета, то есть максимальная гармонизация учетного процесса, поскольку некоторые правила этих видов учета могут совпадать в отдельных случаях.

3. Третьей особенностью учетной налоговой политики организаций является ее методическая связь с налоговыми новациями.

Так, перед разработкой учетной налоговой политики в перерабатывающей организации рекомендуем внимательно изучить вступающие в силу на новый налоговый период новации налогового законодательства, некоторые из которых могут повлиять на содержание отдельных разделов «Приказа об учетной налоговой политике». Следует подчеркнуть, что новации относительно норм налогового права, как правило, оказывают влияние на содержание внутриорганизационного документа о налоговой учетной политике в разных по экономической сути направлениях:

1) новации могут инициировать изменения (тактика);

2) новации могут инициировать дополнения (тактика);

3) новации могут инициировать кардинальный пересмотр политических положений на новы налоговый период (стратегия).

Поэтому принятые перерабатывающей организацией в учетной налоговой политике способы не являются унифицированными приемами учетного процесса, поскольку они характеризуют только основные принятые приемы налогового учета, и могут изменяться и дополняться в соответствии с нормами права. Аргументом в пользу данного утверждения может служить тот факт, что выходящие в свет новации налогового законодательства могут содержать положения, отменяющие прежние или вводящие новые способы налогового учета.

4. В качестве существенной и четвертой особенности учетной политики можно выдвинуть следующую – ее реактивное влияние на величину налоговой нагрузки, проявляющееся в следующих характеристиках реакции:

1) если учетная налоговая политика не оптимизирована, то величина фактической налоговой нагрузки в перерабатывающей организации существенно (>10%) превышает величину налоговой нагрузки в среднем по виду экономической деятельности в соответствии с актуализируемыми данными в Приказе ФНС РФ от 30.05.2007 №ММ-3-06/333@;

2) если учетная налоговая политика не совершенна из-за допускаемых нарушений и искажений, то величина фактической налоговой нагрузки в перерабатывающей организации существенно (>10%) меньше величины налоговой нагрузки в среднем по виду экономической деятельности в соответствии с актуализируемыми данными в Приказе ФНС РФ от 30.05.2007 №ММ-3-06/333@.

Однако следует подчеркнуть, что сама методика определения налоговой нагрузки в среднем по виду экономической деятельности нуждается в совершенствовании, поскольку среди приведенных в Приказе ФНС РФ от 30.05.2007 №ММ-3-06/333@ данных не выделены в составе пищевых производств сезонные (кроме улова и переработки рыбы), к которым, безусловно, необходимо отнести, например, сахарное производство, где имеет место ярко выраженная сезонность. Приведенная в таблице 2 информация является наглядным аргументом в пользу приведенных выше утверждений.

Наибольшей сложностью, как установлено, является обоснование подхода, который используется для формирования разделов учетной политики.

Садченко К.Г. сформулировано три основных подхода, которыми необходимо руководствоваться в ходе разработки учетной политики для целей налогообложения: опираться на действующие законодательные нормы; не применять в учетной политике единственного возможного способа учета; предвидеть положительный экономический эффект от сделанного выбора относительно варианта учета [28]. Как правило, таким образом рекомендуют подходить к формированию и/или изменению положений учетной налоговой политики и другие авторы [15; 16; 18; 20], что, безусловно, не является предметом научных дискуссий ввиду непреложной правомерности данных деклараций. Однако, можно отметить ограниченность перечня изложенных подходов, поскольку имеет место существенное упущение, касающееся необходимости обязательного использования в качестве предваряющего элемента процесса разработки учетной налоговой политики – изучение и принятие во внимание специфических (по сравнению с другими ВЭД) и отличительных (по сравнению с другими организациями в границах одного ВЭД) условий (как суммы черт), характерных для налогообложения добавленной стоимости в ходе функционирования и развития бизнеса.

Так, для перерабатывающих организаций АПК характерными являются следующие черты:

1) высокая доля вычетов по НДС из-за сезонности производственного процесса и/или существенных внутригодичных колебаний спроса на пищевую продукцию, соответственно, влияющих на объемы её производства прямо пропорционально;

2) применение ставок НДС 0%, 10%, 20% практически во всех организациях, занятых переработкой сырья сельскохозяйственного происхождения. В частности, в организациях сахарного производства России применяются такие ставки НДС:

ставка 0% (п. 1 ст. 164 НК РФ) применяется при экспорте готовой продукции, в частности, сахара;

ставка 10 % - основная ставка для организаций сахарного производства, применяется при реализации белого сахара внутри страны, в соответствии перечнем товаров, утвержденных пп. 1 п. 2 ст. 164 НК РФ и Постановлением Правительства РФ от 31.12.2004 № 908. Основанием для применения ставки 10% является наличие товара в классификации ТН ВЭД или классификации ОКПД2. В соответствии с классификацией по ОКПД2 для продукции сахарного производства выделены следующие позиции: 10.81.11 Сахар-сырец свекловичный или тростниковый в твердом состоянии; 10.81.12 Сахар белый свекловичный или тростниковый и химически чистая сахароза в твердом состоянии без вкусоароматических или красящих добавок; 10.81.13.110 Сахар белый свекловичный в твердом состоянии со вкусоароматическими добавками; 10.81.19.110 Сахар свекловичный или тростниковый жидкий; 10.81.19.120 Сахар свекловичный или тростниковый коричневый;

ставка 20% - для отдельных видов продукции сахарного производства - жом (по видам), меласса.

3) неточности в оформлении счетов-фактур, инициирующие неправомерные налоговые вычеты (завышение или занижение) ввиду большого количества поставщиков основных и вспомогательных материалов, дополнительного и основного сырья и, особенно, разнообразия прав собственности этих субъектов хозяйствования;

4) структура налогового бремени и доля НДС в ней в организациях пищевого профиля находится в теснейшей зависимости от видов выпускаемой продукции (номенклатуры полипродуктовых производств), например, в мясоперерабатывающем и молокоперерабатывающем бизнесе, где номенклатурные позиции могут существенно различаться не только из-за специфики перерабатываемого сырья и ассортимента, но и по временным периодам или из-за санкционного давления, то есть из-за лимитирующего влияния факторов внешней среды. Кроме того, производство тех или иных видов пищевой продукции является либо трудоёмким, либо материалоёмким, либо техническиёмким, что также влияет на структурные соотношения налогов;

5) НДС является не только внутрифирменным налоговым элементом, но и, по справедливому выражению Кешинян Т.С., выступает в качестве важного фактора-детерминанта процесса ценообразования в производстве продуктов питания [14, с. 153];

6) Изначальная сложность процесса налогообложения добавленной стоимости ввиду рассогласованности понимания сущности последней и особенно её структурных составляющих, а также появления постоянных изменений содержания отчетности (декларации по НДС) и процедур расчета вычетов в ходе определения сумм этого налога, подлежащего перечислению в бюджет.

Далее следует отметить, что среди разделов специального документа – Приказа об учетной налоговой политике – должна иметь место одна из наиболее сложных с точки зрения формирования и раскрытия процедур налогового учета добавленной стоимости в контексте специфических требований и особенностей. Для обеспечения требований полноты и релевантности выбранных вариантов в учетной налоговой политике необходимо иметь представление о: сущности этого вида налога, его общесодержательных особенностях, об особенностях исчисления и налогового учета НДС в перерабатывающих организациях АПК.

Налог на добавленную стоимость получил распространение в экономической деятельности представителей бизнеса Европейского сообщества (ЕС) с шестидесятых годов прошлого века, в России – в девяностых годах без соответствующей длительной подготовки процесса обложения налогом добавленной стоимости. Введение НДС было обусловлено рядом его специфических свойств как налога, такими, как: 1) фискальная функциональность, 2) предпринимательские черты, 3) социальные черты. Преимущества первого свойства заключаются в высокой внешней доходности НДС, то есть важным налог является только для государства, второй группы свойств – относительная независимость НДС от волатильности темпов развития предпринимательства как источника доходов, третьей группы – с точки зрения социализации производственного процесса конечные потребители (население) уплачивают НДС неосознанно, то есть незаметно для себя; последнее порождает некоторую антисоциальность этого налога, поскольку бремя оплаты этой части потребительской цены накладывается на малообеспеченных людей в силу того, что в расходах этих субъектов потребления масса НДС составляет существенно большую часть, чем в расходах высокообеспеченных потребителей.

Как правило, вопросы, связанные прямо или косвенно с УНП в организациях по налогу на добавленную стоимость, рассматриваются российскими специалистами относительно:

1) теоретических положений администрирования, исчисления, учета и уплаты НДС [11; 26; 29];

2 осуществления практических мероприятий в ходе воплощения теоретических положений по учету НДС [8; 12; 18; 22];

3) особенностей новаций, вступающих в действие в налоговом периоде и влияющих на содержание учетной политики по НДС [13; 24; 25];

4) проблемных ситуаций, связанных с налогообложением добавленной стоимости [10; 14; 19; 21; 23];

5) возможностей принятия оптимизационных решений в процессе разработки положений учетной политики по НДС [17; 28].

В частности, Гашенко И.В., Оробинской И.В., Зима Ю.С., рассмотрены вопросы налогового администрирования НДС с целью формирования доверительных отношений в тандеме «государственные органы – хозяйствующий субъект» [11, с. 2-4]; Осиной Д.М. дана оценка правовым последствиям некоторых новаций, связанных с принятием к вычету НДС [23, с. 2, 5-6]; Тимошиной Т.А. разработаны направления совершенствования способов возмещения НДС [26, с. 36-40]; Артельных И.В. описаны значимые особенности исчисления НДС при исполнении различных хозяйственных договоров [8, с. 75-77]. Однако некоторые положения, связанные с системной разработкой учетной налоговой политики по НДС остаются без должного внимания.

Зарубежные специалисты исследуют вопросы, связанные с НДС, как правило, с позиции администрирования [1-7], что является проявлением принципа невмешательства в частный жизненный цикл предпринимательства, в том числе политику налогообложения. Считаем это вполне оправданным, учитывая открытость характера бизнес-условий пищевых производств в развитых зарубежных государствах. Учетная налоговая политика российских организаций при этом остаётся без внимания зарубежных исследователей ввиду, как думается, узкозначимой интерпретации преимуществ и недостатков подобного рода элементов бизнеса для корпоративных процессов налогового анализа.

Однако нельзя согласиться с мнением М. Бойваллет, считающей, что интернет-продажи, получающее все большее распространение (что полагаем является закономерным явлением), провоцируют риск уклонения от уплаты налогов, в том числе НДС [3]. К примеру, введение в России в официальный оборот с 01.03.2022 г. Постановлением РФ от 30.11.2021 № 2116 и ст. 2 федерального закона от 02.07.2021 № 336-ФЗ электронной транспортной накладной (ЭТН), преимущественной особенностью которой является необходимость направления её в государственную информационную систему электронных перевозочных документов, что позволяет осуществлять должный внешний контроль за правильностью налогообложения добавленной стоимости (речь идет о системе АСК-3).

В ходе разработки положений УНП по НДС необходимо учитывать сложности этого вида налогообложения, связанные, прежде всего, с объектом обложения – добавленной стоимостью. В силу объективных причин содержание последней как дефиниции в экономической теории, бухгалтерском и налоговом учете различаются. С экономической точки зрения добавленная стоимость – это стоимость продаж, уменьшенная на величину материальных и приравненных к ним затрат и расходов, идущих на внутреннее потребление. С бухгалтерской и налоговой точек зрения в состав добавленной стоимости как объекта учета и налогообложения не включается амортизация активов (как материальных, так и не материальных). Поскольку оспаривать правомочность формулы определения последней не представляется возможность, необходимо при разработке положений УНП по НДС принимать во внимание приоритеты бухгалтерского и налогового понимания добавленной стоимости.

Учитывая изложенные обстоятельства, постулируются следующие положения учета НДС, которые необходимо признать определяющими при разработке соответствующих положений учетной налоговой политики в перерабатывающих организациях АПК.

1. Раздельный учет фактов хозяйственной жизни (ФХЖ).

В соответствии с п. 4 ст. 149 НК РФ организации, которые совершают ФХЖ, подлежащие и неподлежащие обложению НДС (то есть освобождаются от этого вида налогообложения), обязаны вести раздельный учет данных фактов. Если этого не происходит, то освобождение от обложения НДС соответствующих фактов хозяйственной жизни не предоставляется. При этом особую сложность приобретает методика раздельного учета сумм «входящего» НДС. Поскольку данный порядок не прописан нормами права, его нужно закрепить в УНП, опираясь на положения п. 4 ст. 170 НК РФ. Иначе говоря, соответствующий пункт «Приказа об учетной налоговой политике» должен закрепить процедуру разделения сумм «исходящего» НДС на две группы:

1) суммы НДС, подлежащие возмещению или увеличивающие стоимость (прямой метод);

2) суммы НДС, подлежащие к вычету или увеличивающие стоимость – пропорционально доле, в которой факты хозяйственной жизни подлежат налогообложению или освобождаются от налогообложения.

Также в Приказе необходимо прописать процедуру определения 5%-го порога общей величины совокупных расходов на приобретение, производство, реализацию товаров, работ, услуг, имущественных прав в случае отсутствия ведения раздельного учета.

Сама методика раздельного учета фактов хозяйственной жизни должна соответствовать требованиям ст. 166 НК РФ. Ее можно разрабатывать, опираясь на следующие принципиальные установки:

1) аналитическая расшифровка субсчетов (второго порядка) определенных бухгалтерских счетов;

2) выделение отдельных субсчетов определенных бухгалтерских счетов;

3) приложение к соответствующим налоговым регистрам.

2. Освобождение фактов хозяйственной жизни от обложения НДС.

В соответствии с п. 5 ст. 149 НК РФ организация может отказаться или приостановить процедуру обложения НДС фактов хозяйственной жизни, связанных с реализацией товаров, выполнения работ, оказания услуг, которые предусмотрены п. 3 ст. 149 НК РФ, но на срок не менее одного года. Поэтому необходимо представить в налоговый орган (в соответствующий срок) заявление об отказе от освобождения относительно обложения НДС.

Кроме того, в соответствии с подп. 1 п. 1 ст. 164 НК РФ происходит обложение НДС по ставке 0% при реализации товаров на экспорт, а также находящихся в свободной таможенной зоне, вывезенных по процедуре реэкспорта, которые раньше относились к предыдущим условиям, в том числе полученным при переработке отходам или остаткам таких товаров, но при этом, в соответствии со ст. 165 НК РФ это должно быть подтверждено необходимыми документами.

Следует отметить, что организация-налогоплательщик вправе в отдельных случаях, относительно вывоза товаров, работ, услуг, осуществленных в экспортной таможенной процедуре, не применять ставку 0%; для этого нужно сделать соответствующее заявление в налоговую службу, как прописано в п. 7 ст. 164 НК РФ, на срок не менее одного года.

3. Момент определения налоговой базы.

В соответствии с п. 13 ст. 167 НК РФ организация имеет право определять в УНП момент возникновения налоговой базы как день отгрузки (передачи) товаров, выполнения работ, оказания услуг, но при наличии раздельного учета ФХЖ в длительном производственном цикле. Иначе говоря, ведение раздельного учета в такой ситуации является обязательным, а в случае его отсутствия – вышеуказанный момент определяется в общеустановленном порядке. При этом в налоговую службу необходимо представить два документа: 1) подтверждение длительности производственного цикла (регламент, утвержденный Приказом Минпромторга РФ от 07.06.2012 № 750); 2) заверенная подписью руководителя или главного бухгалтера копия контракта с покупателем.

4. Составление сопроводительных учетных документов в системе документооборота.

В соответствии с п. 6 ст. 169 НК РФ организация-налогоплательщик обязана составить счет-фактуру, в том числе в электронном виде, утвержденным Приказом ФНС РФ от 19.12.2018 № ММВ-7-15/820@. В Приказе об учетной налоговой политике в связи с этим нужно утвердить перечень лиц, имеющих право на подписание счетов-фактур. Также в УНП закрепляется перечень лиц, имеющих право на подписание книг продаж и покупок, если их будет подписывать не руководитель. Особо следует подчеркнуть, что счета-фактуры должны содержать соответствующие реквизиты, перечисленные в ст. 169 НК РФ, только в таком случае организация будет иметь право на налоговые вычеты. Правила заполнения, выставления и получения счетов-фактур и их формы, в том числе в электронном виде, регламентированы Постановлением Правительства РФ от 26.12.2011 № 1137, Приказом МФ РФ от 10.11.2015 №174н, Приказом ФНС РФ от 19.12.2018 № ММВ-7-15/820@, Приказом ФНС РФ от 04.03.2015 № МММВ-7-6/93@.

Кроме того, в учетной налоговой политике необходимо отразить периодичность возобновления нумерации счетов-фактур. Поскольку нормативного ограничения таких сроков не существует, то организация-налогоплательщик имеет право указать любой из вариантов – один раз в месяц, в квартал, в год или иные.

Еще одна важная процедура, касающаяся счетов-фактур, связана с исправлениями, в них вносимыми. Как известно, любая даже незначительная ошибка в составлении счетов-фактур, то есть несоответствие положениям ст. 169 НК РФ и приложений 1 и 2 Постановления Правительства РФ № 1137, может стать предметом спора с налоговым органом по поводу отказа в применении налогового вычета. Поэтому внесенные в счет-фактуру соответствующие исправления должны быть подтверждены подписями руководителя и главного бухгалтера, а в других случаях – лицами, перечень которых нужно указать в Приказе об учетной налоговой политике.

5. Необходимость внесения в содержание УНП изменений и дополнений, которая возникает ввиду перманентных новаций в действующих нормативных правовых актах.

В процессе разработки положений УНП нужно учитывать некоторые новации, которые начинают обладать юридической силой в соответствующем налоговом периоде [13; 24; 25].

Во-первых, до 1 января 2023 года продлен срок освобождения от обложения НДС фактов ввоза на территорию РФ некоторых категорий скота в соответствии с: ФЗ от 23.11.2020 № 375-ФЗ и Общероссийским классификатором продуктов по видам экономической деятельности и фактов реализации, передачи для собственных нужд данных видов продуктов.

Во-вторых, с 1 марта 2022 года вступила в силу обновленная форма транспортной накладной в соответствии с Постановлением Правительства РФ от 30.11.21 № 2616, которая теперь содержит 12 разделов. Особый интерес с практической точки зрения имеет допущение, касающееся возможности использовать такую транспортную накладную в качестве первичного документа учетного характера. С этой целью нужно составить 4-ый экземпляр этой накладной, причем на бумажном носителе, в котором указывается:

1) стоимость услуги без НДС (всего);

2) ставка НДС;

3) сумма НДС, предъявляемая покупателю;

4) стоимость услуги с НДС (всего);

5) перечень лиц, ответственных за оформление фактов перевозки (со стороны грузоотправителя и перевозчика);

6) дата подписания документа.

Важность этой новации заключается в возможности перерабатывающей организации АПК учесть расходы на перевозку для целей налогообложения в соответствии с письмом ФНС от 19.04.21 № СД-4-2/5238@.

В-третьих, с 01.03.2022 года введен в официальный оборот документ – «Электронная транспортная накладная» в соответствии с Постановлением № 2116 и ст. 2 ФЗ от 02.07.21 № 336-ФЗ, обязательное применение которого будет с 2023 года. Форма этого документа состоит из 4-х обязательных обменных файлов, касающихся действий грузоотправителя и перевозчика, при ее подписании можно использовать два варианта – простую электронную подпись и усиленную неквалифицированную подпись с последующей усиленной квалифицированной электронной подписью перевозчика. Отличительной особенностью применения такого документа является необходимость его направления в государственную и информационную систему электронных перевозочных документов.

В четвертых, к новациям, введенным ФЗ от 14.07.2022 № 323-ФЗ, регулирующим порядок уплаты НДС с 01.01.2023 г., относится установление нового срока этого факта: 28-е число каждого из трех месяцев, которые следуют за прошедшим налоговым периодом, в соответствии с обновленной редакцией п. 1 ст. 174 НК РФ.

В пятых, изменился порядок возмещения НДС в соответствии со ст. 176 НК РФ – сумма вычетов по НДС, превышающая общую сумму налога, рассчитанную по облагаемым ФХЖ (фактам хозяйственной жизни) по итогам налогового периода, подлежит возмещению тремя способами: 1) зачет в счет будущих платежей; 2) погашение задолженности; 3) возврат на расчетный счет налогоплательщика. Необходимо отметить весьма важное обстоятельство, связанное в соответствии с новым абз. 28 п. 2 ст. 11 НК РФ с возникновением с 01.01.2023 г. сальдо единого налогового счета (ЕНС), главным предназначением которого является признание сумм, учтенных на нем для возврата на расчетный счет или к зачету в счет будущих платежей, только в случае формирования положительного сальдо ЕНС. Кроме того, изменилась процедура возврата – налог необходимо вернуть в течение пяти рабочих дней с даты получения решения об отмене возмещения НДС в соответствии с п. 3 ст. 5 закона № 263-ФЗ.

Однако следует отметить, что не все вводимые новации прямо или косвенно могут повлиять на содержание разделов УНП перерабатывающих организаций АПК. В частности, первая, вторая и четвертая из перечисленных новаций по НДС не может найти отражение в Приказе по УНП ввиду однозначности трактовки. По поводу третьей из перечисленных можно сказать следующее: до 01.01.2023 года в учетную политику данного вида следует включить пункт об использовании или неиспользовании электронной транспортной накладной, с 01.01.2023 года этот пункт следует исключить, поскольку применение названного первичного документа станет обязательным фактом. Относительно пятой из отмеченных новаций необходимо будет сделать выбор одного из разрешенных вариантов и отразить его соответствующим пунктом в Приказе об УНП.

6. Процедура исчисления налога на добавленную стоимость.

Являясь косвенным налогом, НДС выполняет в Российской Федерации только фискальную функцию. При этом существует два способа исчисления НДС: первый, когда налогоплательщик определяет добавленную стоимость как налоговую базу, а затем рассчитывает от нее НДС по соответствующей процентной ставке; второй, который по существу считается налоговым кредитом, предполагает расчет НДС налогоплательщиком (при составлении налоговой декларации) как разницу между НДС по реализованным результатам деятельности и НДС по приобретенным товарам (работам, услугам), имеющим форму вычета. Последний способ применяется в России и является обязательным в соответствии с п. 1 ст. 168 НК РФ. Следует отметить, что и в первом, и во втором случаях для проведения соответствующих расчетов используются источники информации внутреннего конфиденциального характера, не подлежащие предоставлению государственным статистическим органам. Поэтому оценить вклад перерабатывающих организаций в добавленную стоимость производственных организаций АПК и последних в добавленную стоимость, созданную всеми производственными организациями России, невозможно. Рассчитать добавленную стоимость можно только по какой-нибудь одной перерабатывающей организации и/или по группе аналогичных организаций, входящих в соответствующий Холдинг или Группу Компаний, например, по организациям сахарного производства Воронежской области России, входящим в группу компаний «ПРОДИМЕКС». Но результаты таких расчетов могут быть выполнены только внутренним организационным аналитиком и представлены, как правило, внутренним пользователям, а внешним – только с согласия собственников, что весьма проблематично.

Результаты

Совершенствование учетной налоговой политики прямо связано с оптимизацией налогообложения добавленной стоимости в перерабатывающих организациях АПК. В частности, можно признать оправданным наличие у УНП, которая обоснованно оптимизирована, трех свойств, подмеченных Нуждиным Р.В. с соавторами, в состав которых отнесены: 1) выбор варианта налогового учета, обеспечивающего безопасную налоговую нагрузку; 2) сбалансированность налогового и бухгалтерского учета, способная обеспечить эффективность бухгалтерской службы; 3) возможность использования соответствующих положений УНП в арбитражном суде в качестве дополнительного и документального аргумента в пользу инструмента доказывания правомерности мероприятий по оптимизации налогообложения конкретной организации [9; 27].

При этом оптимизационные решения также можно принимать, ориентируясь на существующие проблемы в этой области, выявленные Артельных И.В., в части имеющей место неопределенности границ оптимизации налогов [8], описанные Медведевым А.Н. относительно недостаточно обоснованной налоговой выгоды [21], изложенные Осиной Д. М. по поводу последствий применения неверных способов оптимизации [23]. Тем не менее, отдельные публикации, посвященные вопросам налоговой оптимизации, содержат некорректные положения. Так, Львова М.В. и Кузьмина А.Л., описывая один из проблемных способов оптимизации, связанный с оформлением фиктивных договоров с поставщиками, считают, что таким образом снижается «входной НДС», и это является целью налогоплательщика [19, с. 8]. Считаем, что налогоплательщик в этом случае стремится, наоборот, увеличить «входной НДС», чтобы сократить сумму уплаченного в бюджет НДС за счет роста суммы вычета НДС. Бушева А.Ю., характеризуя порядок контрольных процедур правильности учетного процесса расчетов по НДС, отождествляет НДС с самой добавленной стоимостью [10, с. 13], хотя, естественно, что в бюджет изымается не сам прирост стоимости в виде добавления, как считает автор, а его часть, рассчитываемая по соответствующим налоговым формулам. Левшукова О.А. и Хандримайло Н.С., описывая мероприятия по оптимизации налогообложения, дифференцируют их по видам, в том числе в зависимости от отрасли, то есть вида хозяйственной деятельности, которым занимается налогоплательщик [17, с. 3]. Полагаем, что такой подход является не видом, а атрибутом налоговой оптимизации ввиду его очевидной необходимости. Скороход К.П. связывает существование наибольшего количества правонарушений в ходе оптимизации налогооблагаемой базы налогоплательщиками с достаточно сложным механизмом получения вычетов и возвратов, а также отчетности по НДС. Считаем уместным признать такие факторы, скорее исключением, чем правилом, в оптимизационных процессах.

Полагаем, что процесс оптимизации обладает триединством сущностных характеристик, которые можно сформулировать как научное приращение следующим образом:

оптимизация политики налогового учета является существенным элементом налогового менеджмента организаций, который должен принимать во внимания постоянные изменения в налоговой среде;

основной целью оптимизации политики налогового учета является сбалансированность бизнес-интересов организаций и фискальных интересов налоговых органов;

налоговую учетную оптимизацию нужно проводить, опираясь на свойства объекта налогообложения, в частности, - добавленной стоимости, только в этом случае можно получить релевантные доказательства получения налоговой выгоды.

Также в ходе оптимизации учетной налоговой политики необходимо учитывать обобщения арбитражной практики применения положений ст. 54.1 НК РФ, содержащей, как своевременно полагает Медведев А.Н., два иерархических условия для признания законности снижения организацией налогооблагаемой базы или самого налога, уплачиваемого в бюджет [21, с. 102]: 1) недопущение искажений; 2) соблюдение основной цели сделки, наличие исполнения обязательств по сделке лицом, являющимся одной из сторон договора. Тем не менее, неоднозначность трактовки понятия «искажение» допускает в качестве такой дефиниции использовать понятие «неумышленная счетная ошибка» в соответствии со ст. 81 НК РФ, а также в соответствии с письмом ФНС РФ от 15.04.2021 № СД-4-3/5182@ использовать понятие «нереальность исполнения сделки сторонами» или «отсутствие факта её свершения».

Изучение практических материалов, характеризующих содержание учетной политики для целей налогообложения НДС в организациях перерабатывающего бизнеса АПК (в частности – сахарных заводов, мясокомбинатов, молокоперерабатывающих комбинатов в 2020-2022 гг.) дает основание констатировать следующее:

элементы учетной налоговой политики, в частности по НДС, в меньшей степени направлены на минимизацию налоговых рисков, обусловленных нарушением действующего законодательства, в то время как должны быть направлены на достижение положительного эффекта от налогового планирования;

преимущества налоговой оптимизации политики по НДС зачастую используются в качестве обоснования при продвижении банковских продуктов, в частности, лизинга, но не имеют отношения к содержанию налоговой политики;

как правило, в имеющих место приказах об учетной политике в разделе по НДС отсутствуют некоторые важные положения, по которым предусмотрены нормами права вариативные учетные действие.

Приведенные факты, характеризующие недостатки существующих подходов к формированию и раскрытию учетной налоговой политики по НДС определили характер результатов исследования.

Учитывая изложенное, предлагаются к использованию в составе Приказа об учетной налоговой политике некоторых положений, которые могут способствовать ее оптимизации. В частности, в разделе «Налог на добавленную стоимость» «Приказа об учетной политике» полезно отразить следующие основные положения, отличающиеся от существующих приемов и способов устранением противоречий между принятой организацией учетной налоговой политикой и способами ведения налогового учета на основе реализации нормативных правовых возможностей, а также ориентированных на минимизацию риска включения перерабатывающих организаций в число субъектов, подлежащих налоговой проверке:

1) перечень фактов хозяйственной жизни, для которых установлен раздельный учет;

2) методика ведения раздельного учета (в приложении к Приказу);

3) факты хозяйственной жизни, по которым осуществлен отказ или приостановлено использование права на освобождение от НДС;

4) перечень фактов хозяйственной жизни, для которых установлен раздельный учет, но они не являются объектами налогообложения НДС;

5) перечень фактов хозяйственной жизни, подлежащих налогообложению по различным налоговым ставкам, для которых устанавливается раздельное ведение учета;

6) ведение раздельного учета на основе:

выделения на отдельных субсчетах бухгалтерских счетов 90, 91, 62 и др.;

отражения в аналитическом учете соответствующих бухгалтерских счетов 90, 91, 62 и др.;

создания соответствующего налогового регистра как приложение к приказу;

7) перечень документов, представляемых в налоговую службу для подтверждения ставки 0% по НДС при реализации товаров, выполнении работ, оказании услуг;

8) перечень фактов хозяйственной жизни, в отношении которых применяется ставка 0% и срок (не менее года);

9) условия переноса вычета НДС на более поздний период;

10) нумерация счетов-фактур при реализации товаров (работ, услуг), имущественных прав через обособленные подразделения (при их наличии) с указанием через разделительный знак «/» цифрового индекса;

11) перечень лиц, имеющих право подписи:

на счетах-фактурах, в том числе и на корректировочных счетах-фактурах;

в книгах продаж;

осуществлении внутреннего контроля за правильностью ведения книги продаж;

12) перечень лиц, ответственных за ведение книги покупок с полномочиями контроля полноты заполнения всех реквизитов счетов-фактур, в том числе корректировочным.

Однако, следует отметить, что как правило, именно при разработке полного перечня пунктов учетной налоговой политики, касающихся НДС, возникают трудности и пропуски важных положений, а в приложении к «Приказу об учетной налоговой политике» перерабатывающих организаций АПК не все регистры налогового учета находят отражение ввиду недооценки их необходимости.

В качестве такого необходимого налогового регистра, обоснованно отражающего результаты налогового учета и распределения входного НДС между облагаемыми и необлагаемыми объектами и обладающего способностью интегрироваться в существующие программные продукты, предлагается специальная форма, приведенная в таблице 3. Форму данного регистра рекомендуется обязательно использовать в таких перерабатывающих организациях АПК, как сахарные, мясоперерабатывающие, молокоперерабатывающие, поскольку она имеет статус научного приращения для системы налогового учета перерабатывающих организаций АПК.

Таблица 3 - Регистр «Методика раздельного учета и распределения входного НДС между облагаемыми и необлагаемыми результатами деятельности (РД) за квартал 2023 года» (пример заполнения регистра – условный для перерабатывающей организации АПК)

|

|

Показатель

|

Сумма, тыс. р.

|

|

1 Стоимость отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав

|

|

1.1

|

Выручка от реализации товаров, указанных в пп. 1 (кроме сырьевых) и пп. 6 п. 1 ст. 164 НК РФ, облагаемая НДС по ставке 0%

|

900,0

|

|

1.2

|

Выручка от реализации товаров (выполнения работ, оказания услуг, передачи имущественных прав – далее РД), облагаемых НДС по ставке 10% (без НДС)

|

470000,0

|

|

1.3

|

Выручка от реализации РД, облагаемых НДС по ставке 20% (без НДС)

|

22000,0

|

|

1.4

|

Выручка от реализации РД, не облагаемых НДС

|

-

|

|

1.5

|

Доходы в виде процентов по выданным займам

|

200,0

|

|

1.6

|

Доходы от реализации ценных бумаг

|

20,0

|

|

1.7

|

«Налоговый» доход от продажи ценных бумаг

|

-

|

|

1.8

|

Рыночная стоимость РД, переданных на безвозмездной основе

|

100,0

|

|

1.9

|

Продажная стоимость РД (без НДС), доход от реализации которых будет признан в последующих периодах

|

300,0

|

|

1.10

|

Выручка по отгрузкам (без НДС), учтенным при расчете доли в прошлых налоговых периодах

|

400,0

|

|

1.11

|

Другие доходы, не связанные с реализацией

|

100,0

|

|

1.12

|

Стоимость отгруженных РД в целом за налоговый период без НДС (стр. 1.1 + стр. 1.2 + стр. 1.3 + стр.1.4 + стр. 1.5 – стр. 1.6 + стр. 1.7 + стр. 1.8 + стр. 1.9 – стр. 1.10)

|

493080,0

|

|

1.13

|

Стоимость отгруженных РД, реализация которых подлежит налогообложению (стр. 1.1 + стр. 1.2 + стр. 1.3 + стр.1.8 + стр. 1.9 – стр. 1.10)

|

492900,0

|

|

1.14

|

Стоимость отгруженных РД, реализация которых не подлежит налогообложению (стр. 1.4 + стр. 1.5 – стр. 1.6 + стр. 1.7)

|

180,0

|

|

1.15

|

Доля стоимости отгруженных РД, реализация которых подлежит налогообложению, в стоимости отгруженных в целом РД (стр.1.13 / стр. 1.12 × 100%)

|

99,963

|

|

1.16

|

Доля стоимости отгруженных РД, реализация которых не подлежит налогообложению, в стоимости РД в целом (стр. 1.14 / стр. 1.12 × 100%)

|

0,037

|

|

2 Стоимость учтенного входного НДС и его распределения

|

|

2.1

|

НДС по приобретенным объектам ОС и НМА, подлежащий распределению между облагаемой и необлагаемой деятельностью, всего

|

400,0

|

|

2.2

|

НДС по приобретенным объектам ОС и НМА, принимаемый к вычету из бюджета (стр. 2.1 * стр. 1.15 / 100%)

|

399,8

|

|

2.3

|

НДС по приобретенным объектам ОС и НМА, учитываемый в стоимости этих объектов (стр. 2.1 * стр. 1.16 / 100%)

|

0,2

|

|

2.4

|

НДС по приобретенным РД, подлежащий распределению между облагаемой и необлагаемой деятельностью, всего

|

46000,0

|

|

2.5

|

НДС по приобретенным РД, принимаемый к вычету из бюджета (стр. 2.4 * стр. 1.15 / 100%)

|

45983,0

|

|

2.6

|

НДС по приобретенным РД, учитываемый в стоимости (стр. 2.4 * 1.16 / 100%)

|

17,0

|

Следует отметить, что современные программные продукты позволяют с минимальными затратами осуществить встраивание формы данного регистра в учетную деятельность организации, в частности, в программу «1С:предприятие», применяемую большинством перерабатывающих организаций АПК, а также, к примеру, в программу «1С 8УПП «Сахзавод Редакция ЦРИТ»», применяемую в организациях сахарного производства.

Далее рассмотрены некоторые оптимизационные мероприятия по НДС, связанные с налоговым учетом, применимость которых в перерабатывающих организациях АПК не вызывает сомнений.

1. Одной из действующих норм права налогового законодательства, требующих определенной конкретизации, является вычет сумм НДС в отношении товаров, приобретаемых субъектами хозяйствования в организациях розничной торговли. Позиция Министерства финансов РФ по частному вопросу применения данной нормы изложена в письме №03-07-09/54634 от 25.06.2020 г. на примере покупки бензина на АЗС. В частности, отмечено, что НК РФ не предусмотрена возможность вычета НДС по подобным операциям без наличия счетов-фактур. Однако следует отметить, что, во-первых, названный документ не является нормативным правовым актом, поскольку в соответствии с письмом Минфина России № 03-02-07/2-138 от 07.08.2007 имеет информационно-разъяснительный характер. Во-вторых, в соответствии с п. 1 ст. 172 НК РФ необходимым и достаточным основанием для вычета сумм уплаченного НДС является наличие счетов-фактур, выставленных продавцами при приобретении организацией товаров (выполнения работ, оказания услуг). Опираясь на принцип возможной сочетаемости разноаспектных положений, рекомендуется производственным организациям агропромышленного комплекса заключать прямые договоры с автозаправочными станциями, что даст возможность получения полного пакета документов для принятия НДС к вычету, в том числе счетов-фактур, и, что самое важное, осуществить этот вычет.

2. В соответствии с действующим Приказом ФНС России № ММ-3-06/333@ от 30.05.2007 одним из критериев оценки рисков для организаций, применяемых налоговыми органами в процессе отбора хозяйствующих субъектов для проведения выездных налоговых проверок, является критерий - «доля вычетов по налогу на добавленную стоимость от суммы начисленного с налоговой базы налога за период 12 месяцев». При этом превышение уровня 89% может расцениваться ФНС как основание для включения организации в список налогоплательщиков, подлежащих проверке[1].

С целью минимизации риска включения хозяйствующего субъекта в число подлежащих налоговой проверке организация-налогоплательщик может использовать право на вычет НДС в течение трех лет с момента принятия на учет приобретенных товаров (выполненных работ, оказанных услуг) (п. 1.1. ст. 172 НК РФ), что даст возможность сократить долю вычетов. При этом необходимо учитывать, что в отдельных случаях данный порядок списания вычетов по НДС законодательно не предусмотрен[2]:

по ввезенным на территорию РФ основным, средствам, нематериальным активам, оборудованию к установке;

по авансам выданным и полученным;

по командировочным расходам;

по НДС налогового агента.

Для корректной реализации данного права, по нашему мнению, в налоговой учетной политике должны быть раскрыты в качестве научного приращения следующие положения:

условия реализации права на перенос вычета по НДС на более поздний период;

порядок отражения процедур дробления вычета по НДС в учетных документах.

Поясним эти положения детально.

Как известно, доля вычетов по НДС не является фиксированной (может варьироваться), поскольку бизнес-условия экономической деятельности каждой перерабатывающей организации АПК различаются в налоговые периоды. Поэтому в целях повышения результативности применения оптимизационных процедур по НДС нами рекомендуется организациям-налогоплательщикам осуществлять мониторинг значений доли вычетов по НДС с критерием «89%». Дополнительно в целях внутрифирменного налогового контроля можно сравнивать эту долю со значениями, рассчитанными по данным форм статистической налоговой отчетности, публикуемой ФНС.

Таким образом, в налоговой учетной политике перерабатывающей организации АПК предлагается указать:

«Организация осуществляет перенос вычета по НДС на поздний (следующий) период, но не более трех лет, если расчетная доля вычета (на конец отчетного периода) по НДС) превышает 89%».

Право на перенос вычета НДС по одному счету-фактуре может быть реализовано организацией-налогоплательщиком как в полном объеме, так и частями[3]. При дроблении вычета НДС, поскольку счет-фактура регистрируется в разных кварталах, необходимо в книге покупок: в графе 15 указать общую стоимость товаров без деления ее на части; в графе 16 – только ту часть НДС, которая предъявлена к вычету в текущем отчетном периоде[4]. Однако данный подход не может быть применен в отношении приобретенных и введенных в эксплуатацию основных средств (ОС) и нематериальных активов (НА), так как по этим объектам вычет НДС осуществляется исключительно в полном объеме[5].

Выводы

Резюмируя изложенное, можно сделать следующие выводы:

НДС является вторым по значимости налогом в составе налогового бремени перерабатывающих организаций АПК, однако с отражением налогового учета НДС в учетной налоговой политике связано множество проблем;

существует ряд особенностей налогообложения добавленной стоимости, которые необходимо принимать во внимание в ходе разработки положений учетной налоговой политики, в том числе главным здесь являются новации налогового законодательства, действующие в соответствующем налоговом периоде;

состав положений, относящихся к политике учета НДС, не является закрытым, допускает изменения и дополнения, соответствующие нормативным требованиям, но в обязательном порядке требует раскрытия методических алгоритмов ведения отдельных учетных и расчетных процедур, которые целесообразно приводить в приложении к «Приказу об учетной налоговой политике»;

не рекомендуется игнорировать в составе приложения к «Приказу об учетной налоговой политике» форм соответствующих налоговых регистров, являющихся атрибутивными учетными налоговыми документами;

предлагается в состав учетной налоговой политики по НДС включить особый пункт, касающийся переноса вычета по НДС поздний (следующий) период.

Внедрение изложенных рекомендаций в учетную налоговую практику перерабатывающих организаций АПК будет способствовать повышению их налоговой состоятельности.

Библиография

1. Андреева А. Н. К вопросу о целесообразности повышения ставки НДС //Налоги и налогообложение. 2019. №5. С. 1-12.

2. Антошина О. А. Учетная политика организации-2022: отдельные элементы //Налоговая политика и практика. 2021. № 11. С. 66-70.

3. Артельных И. В. НДС-нюансы при исполнении хозяйственных договоров //Налоговая политика и практика. 2020. № 5. С. 73-77.

4. Брызгалин А. В. Учетная политика предприятия для целей налогообложения на 2021 год //Налоги и финансовое право. 2021. № 2. С. 9-111.

5. Васильев С. Э. Об определении налоговой базы по НДС в отношении субсидий, полученных плательщиком в целях возмещения недополученных доходов в связи с предоставлением скидки лизингополучателем исходя из цены предмета лизинга с учетом налога //Налоговая политика и практика. 2021. № 7. С. 46-47.

6. Васильев С. Э. О применении ставки НДС в отношении сопутствующих услуг //Налоговая политика и практика. 2021. № 11. С. 45-47.

7. Вачугов И. В., Мартынов О. Н. Неопределенность границ налоговой оптимизации – проблема российской налоговой системы //Налоги и налогообложение. 2021. №3. С. 118-129.

8. Гашенко И. В., Оробинская И. В., Зима Ю. С. Достижение эффективности налогового администрирования НДС в условиях атомизации и цифровизации налоговых процессов //Налоги и налогообложение. 2019. № 11. С. 1-7.

9. Днепрова А. Б. Отражение в декларации необлагаемых НДС операций //Бухгалтерский учет. 2021. № 7. С. 66-71.

10. Изменения в законодательстве по НДС, налогу на прибыль организаций //Налоговая политика и практика. 2020. № 1. С. 4-8.

11. Контроль за добавленной стоимостью: перспективы развития на 2020-2023 года //Налоговая политика и практика. 2020. № 3. С. 4-7.

12. Крылова Л. П. Налоговый агент по НДС //Бухгалтерский учет. 2021. № 5. С. 44-46.

13. Лисичкина Л. И. Вычет и восстановление НДС по основным средствам //Бухгалтерский учет. 2021. № 6. С. 43-48.

14. Лисичкина Л. И. Раздельный бухгалтерский учет для налогообложения //Бухгалтерский учет. 2022. № 3. С. 37-42.

15. Логинова Т. А., Семкина Т. И. Корректировки по НДС в отношении капитальных товаров //Налоги и налогообложение. 2019. № 5. С. 70-77.

16. НДС: актуальные вопросы о введении системы прослеживаемости товаров и работе с налоговыми разрывами //Налоговая политика и практика. 2021. № 2. С. 18-22.

17. НДС: некоторые вопросы исчисления, восстановления, выставления счетов-фактур //Налоговая политика и практика. 2020. № 3. С. 18-21.

18. Осина Д. М. Последствия применения сторонами сделки неверной налоговой ставки по налогу на добавленную стоимость //Налоги и налогообложение. 2018. № 4. С. 1-6.

19. Осина Д. М. Проблемные вопросы соблюдения срока заявления НДС к вычету //Налоги и налогообложение. 2018. № 5. С. 1-7.

20. Основные изменения в законодательстве по НДС на внутреннем рынке: на что обратить внимание //Налоговая политика и практика. 2021. № 12. С. 28-32.

21. Петрова В. Ю. Новые правила по НДС //Бухгалтерский учет. 2021. № 9. С. 12-15.

22. Пинская М. Р., Иванов А. Администрирование налогообложения добавленной стоимости в евразийском пространстве: компаративный анализ //Налоги и налогообложение. 2019. №10. С. 19-24.

23. Румянцева В. М. Риск-ориентированный подход как основа формирования корпоративной учетной политики //Учет. Анализ. Аудит. 2018. Т. 5. № 4. С. 120-130.

24. Русакова О. В. Налог на добавленную стоимость по авансам с точки зрения конституционного суда РФ //Налоги и налогообложение. 2021. №1. С. 1-7.

25. Русакова О. В. Правомерность исчисления налога на добавленную стоимость по необлагаемым операциям //Налоги и налогообложение. 2018. №1. С. 49-54.

26. Тимошина Т. А. Проблемы и направления совершенствования механизма возмещения налога на добавленную стоимость //Налоги и налогообложение. 2019. № 5. С. 35-44.

27. Чему равна безопасная доля вычетов по НДС в 2022 году по регионам [Электронный ресурс]. URL: https://www.buhsoft.ru/article/ 4043-bezopasnaya-dolya-vychetov-po-nds-v-2022-godu-po-regionam (дата обращения: 01.05.2022).

28. Безопасная доля вычетов по НДС в 2021 году [Электронный ресурс]. URL: https://www.b-kontur.ru/enquiry/807-bezopasnaya-dolia-vichetov-po-nds?utm_source=google&utm_medium=organic (дата обращения: 02.05.2022).

References

1. Andreeva, A. N. (2019). To the question of the expediency of raising the VAT rate. Taxes and taxation, 5, 1-12.

2. Antoshina, O. A. (2021). Accounting policy of the organization-2022: individual elements. Tax policy and practice, 11, 66-70.

3. Artelnykh, I. V. (2020). VAT-nuances in the execution of business contracts. Tax policy and practice, 5, 73-77.

4. Bryzgalin, A. V. (2021). Accounting policy of the enterprise for the purposes of taxation for 2021. Taxes and financial law, 2, 9-111.

5. Vasiliev, S. E. (2021). On determining the tax base for VAT in relation to subsidies received by the payer in order to compensate for lost income in connection with the granting of a discount by the lessee based on the price of the leased asset, including tax. Tax Policy and Practice, 7, 46-47.

6. Vasiliev, S. E. (2021). On the application of the VAT rate in relation to related services. Tax policy and practice, 11, 45-47.

7. Vachugov, I. V., & Martynov, O. N. (2021). Uncertainty of the boundaries of tax optimization-the problem of the Russian tax system. Taxes and taxation, 3. 118-129.

8. Gashenko, I. V., & Orobinskaya, I. V., & Zima, Yu. S. (2019). Achieving the efficiency of VAT tax administration in the context of atomization and digitalization of tax processes. Taxes and taxation, 11, 1-7.

9. Dneprova, A. B. (2021). Reflection in the declaration of non-taxable VAT operations. Accounting, 7, 66-71.

10. Changes in legislation on VAT, corporate income tax (2020). Tax policy and practice,1, 4-8.

11. Control over value added: development prospects for 2020-2023 (2020). Tax policy and practice,3, 4-7.

12. Krylova, L.P. (2021). Tax agent for VAT. Accounting, 5, 44-46.

13. Lisichkina, L. I. (2021). Deduction and recovery of VAT on fixed assets. Accounting, 6, 43-48.

14. Lisichkina, L. I. (2022). Separate accounting for taxation. Accounting, 3, 37-42.

15. Loginova, T. A., & Semkina, T. I. (2019). VAT adjustments for capital goods. Taxes and taxation,5, 70-77.

16. VAT: topical issues on the introduction of a traceability system for goods and work with tax gaps (2021). Tax policy and practice, 2, 18-22.

17. VAT: some issues of calculation, recovery, invoicing (2020). Tax policy and practice, 3, 18-21.

18. Osina, D. M. (2018). Consequences of applying the wrong tax rate on value added tax by the parties to the transaction. Taxes and taxation, 4, 1-6.

19. Osina, D. M. (2018). Problematic issues of compliance with the deadline for VAT deduction. Taxes and taxation, 5, 1-7.

20. Main changes in VAT legislation in the domestic market: what to look for (2021). Tax Policy and Practice,12, 28-32.

21. Petrova, V. Yu. (2021). New rules for VAT. Accounting, 9, 12-15.

22. Pinskaya, M. R., & Ivanov, A. (2019). Administration of value added taxation in the Eurasian space: a comparative analysis. Taxes and taxation,10, 19-24.

23. Rumyantseva, V. M. (2018). Risk-based approach as the basis for the formation of corporate accounting policy. Accounting. Analysis. Audit, 5(4), 120-130.

24. Rusakova, O. V. (2021). Value added tax on advances from the point of view of the constitutional court of the Russian Federation. Taxes and taxation.1, 1-7.

25. Rusakova, O.V. (2018). The legality of the calculation of value added tax on non-taxable transactions. Taxes and taxation, 1, 49-54.

26. Timoshina, T. A. (2019). Problems and directions of improving the mechanism for reimbursement of value added tax. Taxes and taxation,5, 35-44.

27. What is the safe share of VAT deductions in 2022 by region [Electronic resource]. URL: https://www.buhsoft.ru/article/4043-bezopasnaya-dolya-vychetov-po-nds-v-2022-godu-po-regionam (Date of access: 05/01/2022).

28. Safe share of VAT deductions in 2021 [Electronic resource]. URL: https://www.b-kontur.ru/enquiry/807-bezopasnaya-dolia-vichetov-po-nds?utm_source=google&utm_medium=organic (date of access: 05/02/2022).

Результаты процедуры рецензирования статьи

В связи с политикой двойного слепого рецензирования личность рецензента не раскрывается.

Со списком рецензентов издательства можно ознакомиться здесь.

Учетная налоговая политика по налогу на добавленную стоимость производственных организаций АПК

Налоговое регулирование АПК в условиях необходимости обеспечения продовольственной безопасности России становится ключевой проблемой, требующей внимания ученых и практиков. Вопросы налогообложения и налогового учета добавленной стоимости здесь выходят на первый план ввиду существенности НДС в структуре налоговой нагрузки предприятий АПК, а также особенностей и широты возможностей применения пониженной ставки предприятиями производства и переработки сельскохозяйственной продукции. Статья посвящена исследованию проблем формирования учетной политики в целях налогообложения по НДС предприятиями АПК.

В статье автором в соответствии с требованиями журнала выделено 4 раздела: «Введение», «Основная часть (обоснование)», «Результаты», «Выводы». Во Введении определены актуальность и значимость выбранного направления исследования. В «Основной части» автором рассмотрены вопросы, необходимые для включения в учетную политику в целях налогообложения предприятий АПК. В разделе «Результаты» дана характеристика положений, которые могут быть рекомендованы для включения в Учетную политику в целях налогообложения и оптимизации НДС организациями АПК. В конце статьи приведены выводы по результатам исследования.

Предлагаем автору обратить внимание на обоснование выбора для исследования предприятий АПК, а также концентрации по тексту статьи и в рекомендациях на особенностях именно выбранного сектора экономики.

Автора не рассматривает поставленную проблему более широко относительно вклада АПК в объемные показатели в целом по стране. Какой удельный вес сектора АПК в добавленной стоимости, в уплаченных налогах и сборах? Что включается в понятие АПК также не ясно в связи с тем, что сегодня существуют разные подходы.

Также требуется скорректировать рисунки во Введении: заявлено, что представлены темпы роста в разах, а в легенде к рисунку указан показатель в млрд руб. Неточности необходимо устранить для обеспечения однозначной интерпретации цифровой информации.

Автор не останавливается на вопросах исследования проблемы интеграции в бухгалтерские программные продукты ряда предлагаемых положений и формы регистра с целью обеспечения автоматизации учетных процессов. Насколько это затратно? Требует ли это разработки отдельных регистров учета, не интегрируемых в бухгалтерские программы?

Методологическую основу исследования составляют анализ, синтез, восхождение от абстрактного к конкретному, логический и исторический метод, а также иные общенаучные методы. Среди специфических экономических методов автором использованы анализ статистических данных, анализ рядов динамики. В статье используется иллюстративный материал, что способствует повышению уровня восприятия результатов исследования читателями журнала. Автором представлено 2 рисунка и 1 таблица.

Актуальность статьи не вызывает сомнений. В условиях санкционного давления предприятия отечественного АПК должны становиться более эффективными для обеспечения продовольственной безопасности России. Для этого необходимо использовать весь арсенал инструментов стимулирования развития АПК, и в том числе налоговое регулирование. Сами организации также могут реализовать направления налогового планирования и оптимизации, что требует закрепления в учетной политике в целях налогообложения. НДС при этом становится одним из ключевых для внимания налогов, поскольку составляет наибольшую долю в структуре налоговой нагрузки предприятий АПК.

Статья имеет практическую значимость, поскольку представленные результаты исследования могут быть использованы в деятельности организаций АПК в целях оптимизации налоговой нагрузки по НДС. Особый интерес в связи с этим представляют предложения для включения в учетную политику в целях налогообложения положений по налоговому учету НДС и форма регистра раздельного учета НДС. Однако, целесообразным для подтверждения ценности полученных результатов станет их иллюстрация на практическом примере предприятия АПК.

В статье в явном виде не представлены элементы научной новизны, она не очевидна. Автору необходимо сформулировать видение приращения научного знания в рамках проведенного исследования.

Стиль изложения является научным и соответствует требованиям журнала. Вместе с тем, не исключены отдельные недочеты и ошибки.

Библиография представлена 28 источниками: в основном исследованиями отечественных ученых. Позитивным является то, что в библиографию включены в основном актуальные источники 2018-2022 гг., отражающие результаты актуальных исследований в данной области.

К преимуществам статьи следует отнести, во-первых, актуальность и значимость выбранного направления исследования. Во-вторых, системный подход к анализу возможностей сокращения налоговой нагрузки по НДС для предприятий АПК. В-третьих, широту использования актуальных отечественных источников в исследуемой области. В-четвертых, неоспоримую практическую ценность результатов исследования.

К недостаткам отнесем следующее. Во-первых, отсутствие сформулированных элементов научной новизны. Во-вторых, отсутствие акцентов на отраслевых особенностях учетной политики в целях налогообложения именно для предприятий АПК. В-третьих, отсутствие обоснования актуальности исследования в условиях кризисных событий 2022 года, и отсутствие широты взгляда на исследуемую проблему. Требует уточнения ряд методологических вопросов, поставленных в начале настоящей рецензии. В-четвертых, отсутствие практического примера апробации предложений на предприятии АПК, что характерно для статей подобного плана.

Заключение. Статья посвящена исследованию проблем формирования учетной политики в целях налогообложения по НДС предприятиями АПК. Статья способна вызвать интерес широкой читательской аудитории журнала. Рекомендуется принять к публикации в журнале «Налоги и налогообложение» при условии устранения указанных по тексту настоящей рецензии замечаний.

Результаты процедуры повторного рецензирования статьи

В связи с политикой двойного слепого рецензирования личность рецензента не раскрывается.

Со списком рецензентов издательства можно ознакомиться здесь.

Предмет исследования. С учётом заявленной темы, статья должна быть посвящена учетной налоговой политике по налогу на добавленную стоимость перерабатывающих организаций агропромышленного комплекса. В целом, содержание статьи соответствует заявленной теме.

Методология исследования. В статье представлен анализ массива данных: платежи по НДС в разрезе видов экономической деятельности, структура налоговой нагрузки по видам экономической деятельности, темпы динамики налоговых платежей по видам экономической деятельности. Ценно, что обработка данных сопровождается построением графических объектов (таблиц и диаграмм). При этом, рекомендуется усилить качество их анализа посредством формирования проблем, о которых свидетельствует содержание данных графических объектов.

Актуальность исследования не вызывает сомнения, т.к. от качества учётной налоговой политики зависят экономические показатели деятельности конкретной организации. При этом, она должна быть выстроена в чётком соответствии с действующим законодательством. В связи с этим, изучение вопроса представляет интерес и с позиции его совершенствования в целях формирования возможностей для маневрирования учётной политикой в зависимости от тех или внутренних и внешних факторов.

Научная новизна в рецензируемой статье отчасти присутствует. В частности, представляют интерес сформулированные особенности разработки учетной политики для целей налогообложения (в т.ч. отдельные особенности представлены и в контексте деятельности организаций агропромышленного комплекса).

Стиль, структура, содержание. Стиль изложения текста в рецензируемой статье является научным. Структура статьи выстроена, в целом, грамотно. Однако рекомендуется дополнить структурным элементом, в рамках которого будут представлены авторские рекомендации по решению выявленных проблем (которые в тексте статьи также чётко не обозначены). Содержание статьи, в-первую очередь, рекомендуется доработать в ключе усиления привязки к организациям агропромышленного комплекса, что заявлено в теме статьи. Так, например, автору рекомендуется все особенности разработки учетной политики для целей налогообложения сопроводить примерами, актуальными для организаций агропромышленного комплекса, что обеспечит рост соответствия содержания статьи заявленной теме.

Автор в статье справедливо отмечает, что «такие обстоятельства свидетельствуют о необходимости более пристального внимания к учетной налоговой политике и направлениям ее постоянного совершенствования». Однако в тексте статьи так и не удалось обнаружить конкретных авторских предложений по обеспечению данного совершенствования.

Библиография. Автором рассмотрен большой перечень источников, прежде всего, публикаций отечественных исследователей рассматриваемых в статье вопросов. Рекомендуется также посмотреть зарубежную литературу для расширения числа возможных подходов к устранению имеющихся проблем. При этом, в тексте статьи перечень источников продублирован дважды – рекомендуется устранить данную техническую неточность.

Апелляция к оппонентам. Несмотря на внушительный библиографический список, обсуждения полученных результатов и какой-либо научной дискуссии с итогами исследований, проведенных другими авторами, в тексте статьи не обнаружено. Рекомендуется устранить данное замечание, в том числе указав, в чём состоит приращение научного знания?